渠道再選擇,功能建材的裝配式集中

我們認(rèn)為裝配式裝修將驅(qū)使裝修行業(yè)競(jìng)爭(zhēng)格局從分散走向集中,開(kāi)啟建材流量入口端的第二次變革,功能性品牌建材成長(zhǎng)再賦能且議價(jià)能力進(jìn)一步提升。

維持“增持”評(píng)級(jí)。我們認(rèn)為裝配式裝修將驅(qū)使裝修行業(yè)競(jìng)爭(zhēng)格局從分散走向集中,開(kāi)啟建材流量入口端的第二次變革,功能性品牌建材成長(zhǎng)再賦能且議價(jià)能力提升:重點(diǎn)推薦擁有強(qiáng)大“功能性基因”,擴(kuò)品類且快速“類消費(fèi)化”的防水龍頭東方雨虹(行情002271,診股)以及科順股份(行情300737,診股);管材領(lǐng)域重點(diǎn)推薦國(guó)內(nèi)管材龍頭中國(guó)聯(lián)塑,以及深耕C端、穩(wěn)健增長(zhǎng)的偉星新材(行情002372,診股);繼續(xù)重點(diǎn)推薦石膏板龍頭北新建材(行情000786,診股),“品牌”瓷磚蒙娜麗莎(行情002918,診股)、東鵬控股(行情003012,診股);此外,衛(wèi)浴龍頭海鷗住工(行情002084,診股)、惠達(dá)衛(wèi)浴(行情603385,診股)受益。

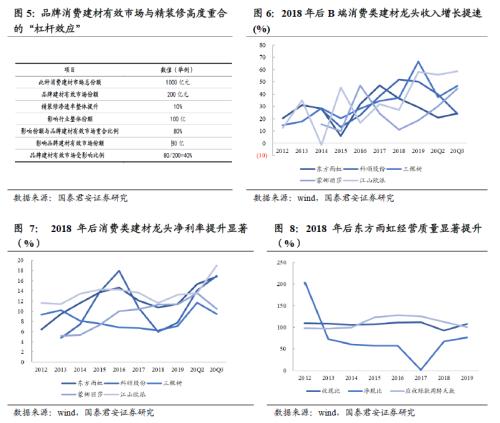

精裝房滲透率提升主導(dǎo)建材渠道第一次變革,B端與C端結(jié)構(gòu)重塑,B端優(yōu)勢(shì)的品牌建材議價(jià)能力提升。我們?cè)谛袠I(yè)專題研究報(bào)告《變革中成長(zhǎng),之渠道“降維打擊”》中闡明:2017年始,精裝修的快速滲透及下游地產(chǎn)集中度的提升,或?qū)е鹿δ苄越ú淖h價(jià)能力邊際大幅改善,擁有渠道“工程基因”的“品牌建材”有望脫穎而出。實(shí)際上,我們觀察到東方雨虹、中國(guó)聯(lián)塑等消費(fèi)類建材龍頭高速增長(zhǎng),且現(xiàn)金流及利潤(rùn)率持續(xù)改善。我們認(rèn)為精裝房驅(qū)動(dòng)的第一次變革驅(qū)使B端占比提升,下游集采客戶的“選擇”加速了“品牌建材”的滲透,當(dāng)前時(shí)點(diǎn)趨勢(shì)仍在延續(xù)。

裝配式裝修引領(lǐng)的第二次變革,裝修業(yè)從“服務(wù)業(yè)”變?yōu)椤爸圃鞓I(yè)”業(yè)態(tài),建材生態(tài)或因此而變。“全包”的崛起促使裝修決策權(quán)向家裝公司轉(zhuǎn)移,但傳統(tǒng)裝修由于行業(yè)門(mén)檻低,人工依賴性較重,競(jìng)爭(zhēng)格局較為分散,從而滋生了小建材生存的土壤。而裝配式裝修將驅(qū)使裝修行業(yè)屬性從“服務(wù)業(yè)”向“制造業(yè)”切換,產(chǎn)品從“個(gè)性化”向“標(biāo)準(zhǔn)化”切換,采購(gòu)從“無(wú)序”向“有序”切換,行業(yè)競(jìng)爭(zhēng)格局有望從分散向集中。在裝配式裝修賽道,發(fā)達(dá)省市支持政策較住建部政策更進(jìn)一步,而中高線向低線城市滲透的方向與消費(fèi)升級(jí)的邏輯相契合,我們判斷類似于精裝修的兩種“杠桿效應(yīng)”的驅(qū)動(dòng)下,功能性建材的成長(zhǎng)將再次賦能。

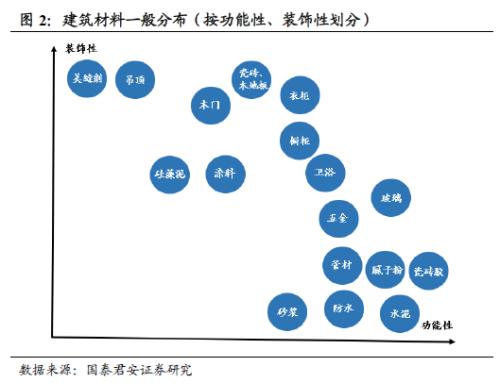

裝配式裝修的發(fā)展或驅(qū)使屬于“必選”的功能性將走向集中和品牌力增強(qiáng),而“可選”的裝飾性建材趨向分散。我們所定義的功能性建材,為無(wú)毒、省時(shí)間、不找麻煩。我們認(rèn)為裝配式裝修趨勢(shì)性滲透之下,裝修與建材的整體性凸顯,功能性建材對(duì)于裝修質(zhì)量及裝修品牌的保障更加關(guān)鍵,而裝飾性建材及被替代材料的作用相對(duì)弱化,我們判斷裝配式裝修將驅(qū)使材料“品牌力”向功能性建材集聚,海天味業(yè)(行情603288,診股)的突圍及黑白電分化的例子印證必選功能性消費(fèi)品的議價(jià)能力(能否做大做強(qiáng))優(yōu)于可選裝飾性(娛樂(lè)性)消費(fèi)品。此外,我們認(rèn)為未來(lái)中國(guó)裝配式裝修的“品牌”或主要呈現(xiàn)在具功能屬性的整裝衛(wèi)浴以及整裝廚房端,全屋裝配式裝修超額成長(zhǎng)難顯。

風(fēng)險(xiǎn)提示:政策執(zhí)行不及預(yù)期、替代材料的出現(xiàn)。

01 投資故事

消費(fèi)建材的銷售渠道大致分為兩類:B端的集采與C端的零售。集采的流量入口主要為龍頭房地產(chǎn)開(kāi)發(fā)企業(yè)、基建大建筑總包企業(yè)與規(guī)模家裝公司;而C端零售則主要通過(guò)發(fā)展經(jīng)銷商或者直營(yíng)門(mén)店體系,實(shí)現(xiàn)對(duì)消費(fèi)者或施工人員的銷售。

我們?cè)谛袠I(yè)專題研究報(bào)告《變革中成長(zhǎng),之渠道“降維打擊”》(建材渠道變革之專題1)中闡明:2017年始,精裝修的快速滲透及下游地產(chǎn)集中度的提升,或?qū)е鹿δ苄越ú淖h價(jià)能力邊際大幅改善,擁有渠道“工程基因”的“品牌建材”有望脫穎而出。實(shí)際上,我們觀察到近三東方雨虹、中國(guó)聯(lián)塑、科順股份等消費(fèi)類建材龍頭高速增長(zhǎng),同時(shí)現(xiàn)金流及利潤(rùn)率持續(xù)改善。我們認(rèn)為此為消費(fèi)類建材流量入口端的第一次變革,實(shí)現(xiàn)了B端與C端結(jié)構(gòu)的重塑——B端比重提升,下游集采客戶的“選擇”加速了“品牌建材”的滲透,當(dāng)前時(shí)點(diǎn)趨勢(shì)仍在延續(xù)。

與此同時(shí),我們認(rèn)為裝配式裝修驅(qū)動(dòng)的消費(fèi)類建材流量入口端的第二次變革已經(jīng)同步開(kāi)啟:一方面,裝配式裝修有望對(duì)傳統(tǒng)裝修行業(yè)的顛覆類似于大工廠之于手工業(yè),而建材將再獲選擇;另一方面,裝配式裝修的發(fā)展或驅(qū)使建材再顯分化,屬于“必選”的功能性建材對(duì)比“可選”的裝飾性建材,前者趨于凝聚而后者將趨于分散:

-

裝配式裝修或引發(fā)裝修行業(yè)之變局,裝修業(yè)從“服務(wù)業(yè)”變?yōu)椤爸圃鞓I(yè)”業(yè)態(tài),建材生態(tài)或因此而變。“全包”的崛起促使裝修決策權(quán)向家裝公司轉(zhuǎn)移,但傳統(tǒng)裝修由于行業(yè)門(mén)檻低,人工依賴性較重,競(jìng)爭(zhēng)格局較為分散,從而滋生了小建材生存的土壤。而裝配式裝修將驅(qū)使裝修行業(yè)屬性從“服務(wù)業(yè)”向“制造業(yè)”切換,產(chǎn)品從“個(gè)性化”向“標(biāo)準(zhǔn)化”切換,采購(gòu)從“無(wú)序”向“有序”切換,裝修行業(yè)競(jìng)爭(zhēng)格局有望從分散走向集中。在裝配式裝修賽道,發(fā)達(dá)省市支持政策較住建部政策更進(jìn)一步,而中高線向低線城市滲透的方向與消費(fèi)升級(jí)的邏輯相契合,我們判斷類似于精裝修的“兩種杠桿效應(yīng)”的驅(qū)動(dòng)之下,品牌建材的成長(zhǎng)將再次賦能。

-

裝配式裝修的發(fā)展或驅(qū)使建材分化再顯,屬于“必選”的功能性將走向集中和品牌力增強(qiáng),而“可選”的裝飾性建材趨向分散。我們所定義的“功能性必選”建材,為無(wú)毒、省時(shí)間、不找麻煩。我們認(rèn)為裝配式裝修趨勢(shì)性滲透之下,功能性建材對(duì)于裝修質(zhì)量及裝修品牌的保障更加關(guān)鍵,而裝飾性建材及被替代材料的作用相對(duì)弱化,我們判斷裝配式裝修將驅(qū)使材料“品牌力”向功能性建材集聚,海天味業(yè)的突圍及黑白電分化的例子印證必選功能性消費(fèi)品的集中優(yōu)于可選裝飾性消費(fèi)品,并可能形成跨界降維打擊。

02第一次變革

精裝房的滲透驅(qū)使

流量入口端向品牌建材聚焦

我們于2019年在行業(yè)重磅深度報(bào)告《變革中成長(zhǎng),之渠道“降維打擊”》之中論及消費(fèi)類建材流量入口端的第一次變革:精裝房與地產(chǎn)集中度的提升促使集采賽道高成長(zhǎng)更具確定性(B端占比提升),功能性建材龍頭將獲超額成長(zhǎng),且隨著議價(jià)能力的提升利潤(rùn)率及現(xiàn)金流將迎改善。

集采業(yè)務(wù)更確定的高增長(zhǎng)源于兩種“杠桿效應(yīng)”:

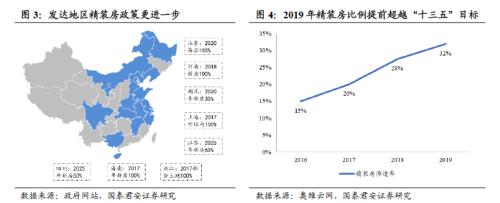

一、中央政策鼓勵(lì)并推動(dòng)住宅精裝修的落地,而地方政府與地產(chǎn)商的執(zhí)行更進(jìn)一步帶來(lái)的“杠桿”。住建部“十三五”規(guī)劃提出2020年全國(guó)新開(kāi)工全裝修成品住宅要達(dá)30%,而東南沿海及西南核心經(jīng)濟(jì)地帶的具體執(zhí)行目標(biāo)遠(yuǎn)高于國(guó)家標(biāo)準(zhǔn),甚至部分省市地區(qū)提出100%精裝修的規(guī)劃。而地產(chǎn)企業(yè)在精裝修之中有利可圖,亦存在動(dòng)力推動(dòng)精裝修滲透落地。因此我們觀察到,奧維云網(wǎng)數(shù)據(jù)顯示,2019年精裝修比例即達(dá)32%,提前跨越住建部規(guī)劃目標(biāo)。

二、精裝邊際滲透市場(chǎng)與品牌建材目標(biāo)市場(chǎng)高度重合帶來(lái)的“杠桿”,導(dǎo)致品牌消費(fèi)建材的有效流量加速向To B的集采環(huán)節(jié)集中。精裝修滲透的方向?yàn)閺母呔€向低線城市擴(kuò)散,而對(duì)于品牌建材商,有效市場(chǎng)為具備消費(fèi)能力及品牌意識(shí)強(qiáng)的地區(qū),因此精裝修“由高到低”的邊際滲透大部分與品牌建材企業(yè)相重合,因此形成了較大的杠桿效應(yīng)。

與此同時(shí),下游地產(chǎn)集中度提升加速了“品牌建材”的滲透。對(duì)于龍頭房企而言,裝修質(zhì)量對(duì)自身聲譽(yù)影響較大,集采端存動(dòng)力與擁有品類全,供應(yīng)能力穩(wěn)定,倉(cāng)儲(chǔ)物流體系成熟,工程服務(wù)經(jīng)驗(yàn)多以及品牌口碑好的具“工程基因”的龍頭建材企業(yè)合作。

我們的核心邏輯在企業(yè)報(bào)表端呈現(xiàn),東方雨虹、科順股份、三棵樹(shù)(行情603737,診股)、蒙娜麗莎等B端龍頭業(yè)績(jī)?cè)鲩L(zhǎng)提速,同時(shí)利潤(rùn)率2018年后顯著提升。此外,東方雨虹2018年后收現(xiàn)比、凈現(xiàn)比以及應(yīng)收賬款周轉(zhuǎn)天數(shù)等現(xiàn)金流指標(biāo)持續(xù)改善,顯示出經(jīng)營(yíng)質(zhì)量的提升。

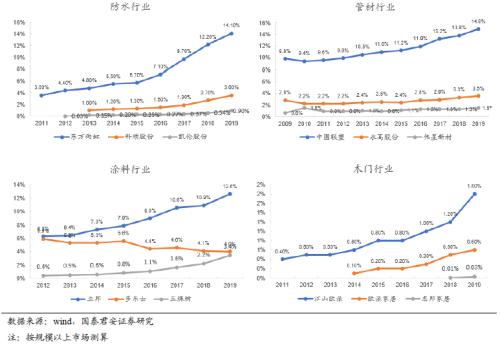

從行業(yè)競(jìng)爭(zhēng)格局層面,我們看到防水、管材、涂料及木門(mén)等行業(yè)2017年后加速?gòu)姆稚⒆呦蚣小S绕涫欠浪袠I(yè),東方雨虹2015年市場(chǎng)份額仍不足6%(規(guī)模以上企業(yè)產(chǎn)值),2019年已達(dá)14.1%,我們判斷2020年實(shí)際占比或超20%。

03 第二次變革

裝配式裝修為功能性品牌建材再賦能

3.1.傳統(tǒng)裝修分散的競(jìng)爭(zhēng)格局滋生小建材生存土壤裝修為建材重要的流量入口,但因?yàn)檩^低的進(jìn)入門(mén)檻及較強(qiáng)人工依賴,競(jìng)爭(zhēng)格局極為分散。根據(jù)中國(guó)建筑(行情601668,診股)裝飾協(xié)會(huì)數(shù)據(jù),2019年我國(guó)裝修裝飾行業(yè)總產(chǎn)值已達(dá)4.5萬(wàn)億元,但由于業(yè)務(wù)模式主要為現(xiàn)場(chǎng)人工作業(yè),且標(biāo)準(zhǔn)化程度不高,導(dǎo)致行業(yè)進(jìn)入門(mén)檻較低,行業(yè)競(jìng)爭(zhēng)格局十分分散:據(jù)《中國(guó)建筑裝飾藍(lán)皮書(shū)》統(tǒng)計(jì),2018年我國(guó)裝飾裝修企業(yè)總數(shù)量約12.5萬(wàn)家,對(duì)應(yīng)CR3約1.15%,2012年后行業(yè)集中度未現(xiàn)明顯提升。

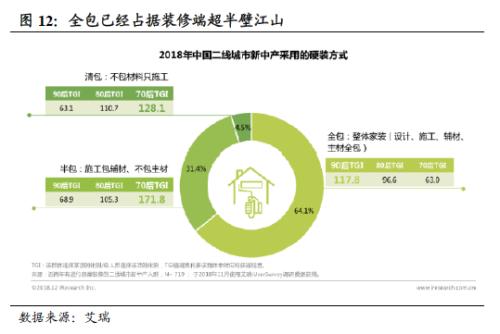

實(shí)際上,隨著全包的崛起,裝修的決策權(quán)正向家裝公司傾斜。根據(jù)中國(guó)建筑裝飾協(xié)會(huì)2015年的調(diào)查顯示,即將進(jìn)行家裝的消費(fèi)者,只有9%選擇獨(dú)立裝修,而根據(jù)2018年艾瑞對(duì)中國(guó)二線城市新中產(chǎn)的調(diào)研數(shù)據(jù)來(lái)看,全包裝修占比已達(dá)64%,這也意味著家裝公司對(duì)于消費(fèi)者的影響愈發(fā)關(guān)鍵。由于建材消費(fèi)的低頻性、隱蔽性,傳統(tǒng)裝修分散的競(jìng)爭(zhēng)格局滋生了小建材品牌生存的土壤。

裝配式裝修是指采用干式工法、將工廠生產(chǎn)的內(nèi)裝部品在現(xiàn)場(chǎng)進(jìn)行組合安裝的裝修方式,具有干式工法裝配、管線結(jié)構(gòu)分離、部品集成定制三方面特征。測(cè)量設(shè)計(jì)、工廠生產(chǎn)、現(xiàn)場(chǎng)裝配,裝配式裝修對(duì)人工依賴成都較低,工期短且質(zhì)量可控,同時(shí)滿足節(jié)能環(huán)保理念。一套成熟的裝配式裝修整體解決方案包括八大系統(tǒng):集成衛(wèi)浴系統(tǒng)、集成廚房系統(tǒng)、集成地面系統(tǒng)、集成墻面系統(tǒng)、集成吊頂系統(tǒng)、生態(tài)門(mén)窗系統(tǒng)、快裝給水系統(tǒng)及薄法排水系統(tǒng)。由于我國(guó)人口紅利的逐步消散,我們判斷中長(zhǎng)期而言,裝配式裝修對(duì)于傳統(tǒng)裝修的替代將成為必然。

我們認(rèn)為裝配式的發(fā)展將促使裝修端競(jìng)爭(zhēng)格局從分散走向集中:

一方面,從“服務(wù)業(yè)”到“制造業(yè)”,商業(yè)模式的切換使得裝飾裝修公司具備了規(guī)模擴(kuò)張的基礎(chǔ)。傳統(tǒng)裝修為“設(shè)計(jì)+施工”或“純施工”的生意模式,本質(zhì)上為服務(wù)業(yè),存管理半徑,大舉擴(kuò)張反而規(guī)模不經(jīng)濟(jì);而裝配式裝修“設(shè)計(jì)+制造+施工(EPC)”的業(yè)務(wù)模式,將現(xiàn)場(chǎng)施工前置為部品部件的工廠化生產(chǎn),實(shí)際上生意屬性實(shí)現(xiàn)了從“服務(wù)業(yè)”到“制造業(yè)”的切換,產(chǎn)品從完全的“個(gè)性化”向相對(duì)“標(biāo)準(zhǔn)化”切換,龍頭裝修公司業(yè)務(wù)體量、服務(wù)能力、客戶基礎(chǔ)皆具優(yōu)勢(shì),已然具備規(guī)模擴(kuò)張的原始積累。

另一方面,政策鼓勵(lì)地產(chǎn)企業(yè)積極推進(jìn)裝配式裝修的發(fā)展,B端成為實(shí)現(xiàn)規(guī)模擴(kuò)張的核心賽道。2017年住建部《“十三五”裝配式建筑行動(dòng)方案》明確2020年全國(guó)裝配式建筑占新建建筑的比例達(dá)到15%以上,國(guó)務(wù)院于2016年提出我國(guó)力爭(zhēng)用10年左右時(shí)間裝配式建筑占新建建筑比例達(dá)到30%。地方政府多以容積率、財(cái)政補(bǔ)貼及稅收優(yōu)惠等作為鼓勵(lì)政策,龍頭房企如萬(wàn)科、保利、恒大等皆已開(kāi)啟裝配式的業(yè)務(wù)嘗試。裝配式結(jié)構(gòu)件工廠化預(yù)制+現(xiàn)場(chǎng)吊裝的建設(shè)形式對(duì)精度要求較高,相關(guān)社會(huì)化用工體系尚未形成,裝配式裝修或?yàn)楦淄黄频姆较颉N覀冋J(rèn)為相較于C端多而雜的“個(gè)性化”商業(yè)業(yè)態(tài),B端業(yè)務(wù)大而簡(jiǎn)且相對(duì)“標(biāo)準(zhǔn)化”,將成為裝配式裝修規(guī)模放量的主賽道。裝修對(duì)于房屋設(shè)計(jì)效果的呈現(xiàn)及消費(fèi)者的居住體驗(yàn)較為關(guān)鍵,一般而言,龍頭房企通過(guò)集采招標(biāo)與規(guī)模家裝公司合作。而金螳螂(行情002081,診股)、亞廈等龍頭裝飾公司為裝配式建筑示范基地,且參與裝配式裝修標(biāo)準(zhǔn)的編纂,小企業(yè)、個(gè)體作坊設(shè)計(jì)、規(guī)模制造能力不足將被天然屏蔽,或?qū)⒋偈过堫^房企與規(guī)模家裝公司的合作進(jìn)一步深化。

我們判斷,裝配式裝修的賽道,類似于精裝修的“杠桿效應(yīng)”或再現(xiàn),品牌建材的議價(jià)能力有望進(jìn)一步增強(qiáng)。

一方面,與精裝修相似,東南沿海及內(nèi)陸發(fā)達(dá)省份裝配式政策目標(biāo)多更進(jìn)一步:2017年住建部《“十三五”裝配式建筑行動(dòng)方案》明確重點(diǎn)推進(jìn)地區(qū)(京津冀、長(zhǎng)三角及珠三角地區(qū))達(dá)到20%以上,積極推進(jìn)地區(qū)(常住人口超300萬(wàn))達(dá)到15%以上,鼓勵(lì)推進(jìn)地區(qū)達(dá)到10%以上。我們實(shí)際觀察到的,北上津浙省市政府政策,2020年裝配式建筑占新建建筑面積比例達(dá)30%或以上。

另一方面,裝配式裝修發(fā)展方向?yàn)閺母呔€城市向低線城市擴(kuò)散,與品牌建材的目標(biāo)市場(chǎng)再次契合。作為傳統(tǒng)裝修替代品,裝配式裝修所使用的材料品質(zhì)、品類、供應(yīng)能力及服務(wù)能力對(duì)企業(yè)聲譽(yù)影響較大。龍頭建材企業(yè)產(chǎn)品品類豐沛,生產(chǎn)基地全國(guó)布局且具備完善的供應(yīng)體系及服務(wù)體系。因此,我們判斷裝配式裝修的發(fā)展將主推裝修企業(yè)與品牌建材的合作進(jìn)一步深化,無(wú)品牌加持的消費(fèi)降級(jí)方向存在阻礙。

事實(shí)上,品牌建材與金螳螂、東易日盛(行情002713,診股)等龍頭裝修裝飾公司之間已經(jīng)具備較深的合作基礎(chǔ)。

我們認(rèn)為裝配式裝修的發(fā)展,并非無(wú)差異利好消費(fèi)類建材,屬于“必選消費(fèi)品”的功能性建材“品牌力”將優(yōu)于“可選消費(fèi)品”的裝飾性建材。

我們定義的功能性建材,為無(wú)毒、省時(shí)間、不找麻煩。我們認(rèn)為裝配式裝修趨勢(shì)性滲透之下,裝修與建材的“整體性”凸顯,功能性建材對(duì)于裝修質(zhì)量及裝修品牌的保障更加關(guān)鍵,方為“必選”,而裝飾性建材及被替代材料的作用相對(duì)弱化,呈現(xiàn)“可選性”,我們判斷“品牌力”將向功能性建材集聚。功能性材料主要為防水、管材、涂料、瓷磚、木地板等,而膩?zhàn)臃邸⒋纱u膠等被替代材料以及吊頂、美縫劑、木門(mén)、板材等可選裝飾性材料難獲品牌加持。我們從海天味業(yè)的突圍以及黑白電的分化可比視角,對(duì)比發(fā)現(xiàn)必選功能性消費(fèi)品的議價(jià)能力(能否做大做強(qiáng))遠(yuǎn)超可選裝飾性(娛樂(lè)性)消費(fèi)品。

3.4.1.海天突圍的關(guān)鍵在于對(duì)廚師長(zhǎng)及食客“口味”功能的占領(lǐng)我們觀察到海天味業(yè)、恒順醋業(yè)(行情600305,診股)以及中炬高新(行情600872,診股)等調(diào)味品龍頭業(yè)績(jī)持續(xù)增長(zhǎng),以海天味業(yè)為例,2019年收入及歸母凈利分別達(dá)198、54億元,2010年后復(fù)合增速分別達(dá)15%、26%。再觀市值,按2021年2月10日收盤(pán)價(jià),海天市值超6000億元,恒順醋業(yè)及中炬高新分別超260億、500億元。而鹽、米、面、胡椒粉等鮮有上市公司且競(jìng)爭(zhēng)格局分散。

我們認(rèn)為海天在醬油行業(yè),恒順在食醋行業(yè)市場(chǎng)份額的持續(xù)提升,除公司自身產(chǎn)品力、品牌力、渠道力及優(yōu)秀管理之外,更源于產(chǎn)品自身功能屬性,醬油、醋雖具隱蔽性(不會(huì)單獨(dú)呈現(xiàn)),但對(duì)菜品口味影響顯著,消費(fèi)者粘性較強(qiáng)。海天借助“人才南下、粵菜北上”潮流實(shí)現(xiàn)餐飲渠道全國(guó)化,憑借極具性價(jià)比的產(chǎn)品以及全面的渠道網(wǎng)絡(luò),逐漸占領(lǐng)了南方廚師的心智,同時(shí)借助粵菜北進(jìn)的熱潮,逐步在業(yè)內(nèi)形成了較強(qiáng)的口碑影響力,最終實(shí)現(xiàn)對(duì)于全國(guó)餐飲渠道的持續(xù)占領(lǐng)。

我們?cè)跂|方雨虹深度報(bào)告《擴(kuò)品類降維打擊,何謂建材之“海天、立訊”》中曾經(jīng)將建材之中的防水與醬油行業(yè)進(jìn)行比較分析:醬油與防水皆為生活必需品,都是不起眼的 “大行業(yè)”,且皆為難以被意外顛覆的長(zhǎng)青市場(chǎng),而渠道端皆以B端市場(chǎng)為主,占下游成本較低但功能性關(guān)鍵。雨虹在消費(fèi)類建材領(lǐng)域擴(kuò)品類降維打擊,正復(fù)制海天平臺(tái)化發(fā)展之路。

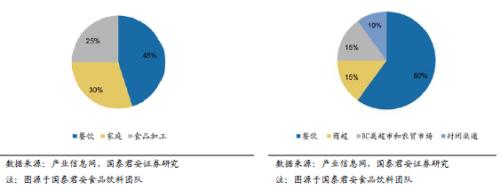

防水與醬油皆為B端市場(chǎng)為主的市場(chǎng),專業(yè)人士決策:根據(jù)中國(guó)產(chǎn)業(yè)信息網(wǎng)數(shù)據(jù),餐飲渠道在調(diào)味品收入占比中達(dá)到45%,遠(yuǎn)超家庭渠道,這一特征與海天的渠道收入結(jié)構(gòu)基本一致:海天下游餐飲占比達(dá)60%;而防水可以直觀確認(rèn),絕大多數(shù)需求為 B端業(yè)務(wù),采購(gòu)決策取決于地產(chǎn)/基建集采部門(mén),基層工長(zhǎng)等。

功能性關(guān)鍵,產(chǎn)品粘性強(qiáng)。防水、醬油分別占建筑、餐飲成本的2%左右,但影響較大:漏水問(wèn)題影響居住品質(zhì),醬油口味影響菜品味道。極強(qiáng)的痛點(diǎn)決定了下游對(duì)品牌的忠誠(chéng)度與粘性。

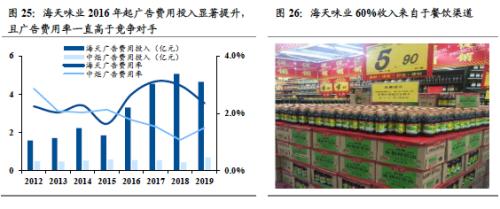

行業(yè)具穩(wěn)態(tài)功能性特質(zhì),海天構(gòu)建渠道與品牌端難以顛覆的競(jìng)爭(zhēng)優(yōu)勢(shì)。渠道力層面,海天廣度與深度兼具,海天是目前醬油行業(yè)中唯一完成全國(guó)性布局的企業(yè),基本完成了對(duì)地級(jí)市的覆蓋,縣級(jí)市已經(jīng)達(dá)到90%以上;品牌端,2014年后營(yíng)銷投放加大,用于新品培育及低線市場(chǎng)培育,針對(duì)新用戶群的消費(fèi)者教育規(guī)模化推開(kāi)。

注定突圍的競(jìng)爭(zhēng)賽道。海天在產(chǎn)品、渠道、品牌三個(gè)方面持續(xù)形成對(duì)競(jìng)爭(zhēng)對(duì)手的降維打擊,自然演繹之下,海天市場(chǎng)份額的提升將為必然。觀日本市場(chǎng),醬油市場(chǎng)已然形成穩(wěn)定的競(jìng)爭(zhēng)格局,CR5達(dá)80%,其中龜甲萬(wàn)市場(chǎng)份額超40%,排名第二的Yamaki僅17.5%,差距顯著。

黑電一般包括彩電、音響、家庭影院等,白電則主要涵蓋空調(diào)、冰箱、洗衣機(jī)。

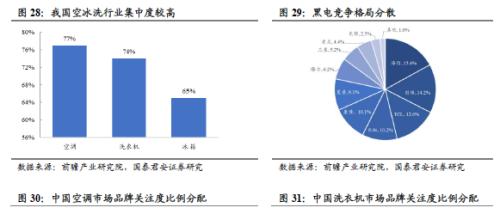

從行業(yè)競(jìng)爭(zhēng)格局上看,黑白電呈現(xiàn)出顯著分化,白電集中度顯著高于黑電。空調(diào)、洗衣機(jī)、冰箱CR4普超60%,小企業(yè)沖擊并不顯著,再觀彩電,競(jìng)爭(zhēng)格局卻相較分散,行業(yè)玩家之間并未拉開(kāi)明顯差距。

從盈利能力上看,白電顯著領(lǐng)先黑電。格力、美的、海爾ROE常年維持在20%以上,且波動(dòng)較小,而黑電龍頭ROE基本維持在15%以下,其中海信、創(chuàng)維2016年后ROE跌破10%;再觀毛利率,白電龍頭毛利率維持在25%以上,黑電企業(yè)毛利率多處于15-20%區(qū)間;黑電與白電凈利率差距也普遍超5pct。

我們認(rèn)為黑白電競(jìng)爭(zhēng)格局及盈利能力分化的本源在于產(chǎn)品特質(zhì)的不同及生產(chǎn)技術(shù)的差異:白電屬于必選功能性消費(fèi)品,且核心生產(chǎn)工藝維持穩(wěn)定;而黑電則為電視內(nèi)容的可選呈現(xiàn)載體,且生產(chǎn)技術(shù)高頻迭代。

產(chǎn)品屬性層面,白電主要是改善人們的生活水平,減輕人們的勞動(dòng)強(qiáng)度,帶來(lái)直接的功用;黑電并非終端功用,對(duì)于消費(fèi)者心智的影響更多的源于電視內(nèi)容,黑電自身為載體。

生產(chǎn)技術(shù)層面:以彩電為例,屬于半導(dǎo)體電子產(chǎn)品,行業(yè)特征為產(chǎn)品技術(shù)的更替周期極快,基本每18個(gè)月就會(huì)發(fā)生一次迭代,從CRT、背投到液晶、等離子,再到量子點(diǎn)、激光和OLED,技術(shù)層出不窮,產(chǎn)品迭代頻繁,由此引發(fā)的成本波動(dòng)更大、存貨貶值更快;再觀白電的空冰洗,屬于機(jī)械產(chǎn)品,產(chǎn)品更新?lián)Q代基本緩慢,產(chǎn)品基本保持一貫的技術(shù)原理和產(chǎn)品結(jié)構(gòu),故而企業(yè)經(jīng)營(yíng)節(jié)奏緩慢,成本壓力、存貨壓力較小。

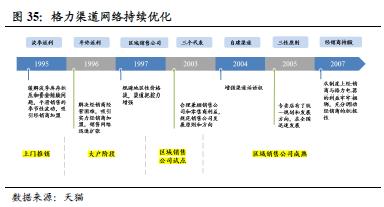

行業(yè)特質(zhì)決定商業(yè)模式,白電龍頭得以最低的成本生產(chǎn)最優(yōu)的產(chǎn)品,并通過(guò)最優(yōu)的渠道售賣出去。以格力為例,格力收購(gòu)壓縮機(jī)、電機(jī)等核心零部件公司完善自身產(chǎn)業(yè)鏈配套,搞研發(fā)投入嚴(yán)控空調(diào)品質(zhì),并先后通過(guò)銷售返利、區(qū)域性銷售公司和引入經(jīng)銷商持股等建設(shè)強(qiáng)大的營(yíng)銷渠道。憑借質(zhì)量上的精益求精以及難以復(fù)制的渠道網(wǎng)絡(luò),格力打造出“好空調(diào),格力造”的品牌效應(yīng)。

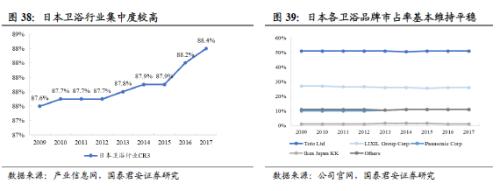

我們判斷裝配式裝修的發(fā)展,并非所有裝修企業(yè)皆成“品牌”,集成衛(wèi)浴、集成廚房領(lǐng)域內(nèi)含多種功能結(jié)構(gòu),驗(yàn)收標(biāo)準(zhǔn)更加嚴(yán)格,工業(yè)化、標(biāo)準(zhǔn)化程度更高, “品牌”力有望彰顯;而集成墻面、集成地面、集成吊頂系統(tǒng)等功能性偏弱,且產(chǎn)值較低,品牌力較弱。海外發(fā)達(dá)國(guó)家裝配式起步更早,體系更為完善,其走過(guò)的路對(duì)于我們未來(lái)之路具備借鑒意義。以日本為例,2017年整裝衛(wèi)浴占比達(dá)88.7%,且集中度較高,CR3達(dá)66%,其中驪住28%,TOTO 25%,松下13%,但整體裝配式建筑占比僅長(zhǎng)期維持在14%上下。在歐美也出現(xiàn)同樣的情況:歐洲誕生了漢莎、唯寶衛(wèi)浴、當(dāng)代龍頭等知名品牌,美國(guó)則存在科勒、美標(biāo)、摩恩等全球巨頭,但觀歐美代表國(guó)家德國(guó)、美國(guó)整體裝配式建筑占比也不高,在12%-14%。我們判斷未來(lái)裝配式裝修發(fā)展的方向或落在具功能屬性的整裝衛(wèi)浴以及整裝廚房,全部品裝配式裝修實(shí)難突圍,中長(zhǎng)期而言,裝配式對(duì)傳統(tǒng)裝修模式并非完全替代,而為同生共存。

04 風(fēng)險(xiǎn)提示

政策執(zhí)行不及預(yù)期。政策為裝配式的發(fā)展賦能,若政策落地或執(zhí)行不力,裝配式滲透速度或低于預(yù)期。

替代材料的出現(xiàn)。若出現(xiàn)替代品,則市場(chǎng)將被持續(xù)擠壓,企業(yè)業(yè)績(jī)?cè)鲩L(zhǎng)受限。